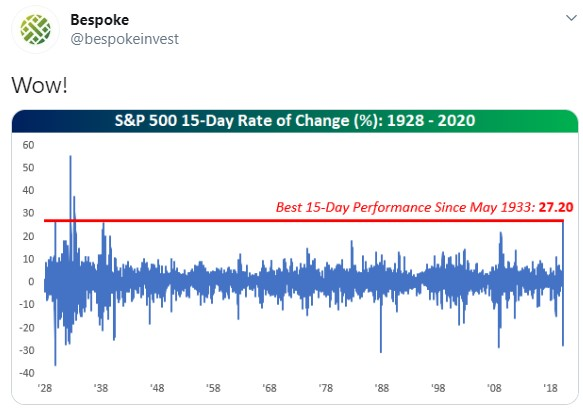

S&P 500 지수는 15거래일 만에 27% 이상 반등했다. 이렇게 짧은 기간 동안 큰 폭의 상승세를 보인 것은 1933년 이후 처음이었다.

경기 침체 와중의 약세장에서 나타난 격렬한 반등이었지만, 이전 시장 붕괴 시기에 보아온 것처럼, 이러한 반등은 충분히 일어날 수 있고, 앞으로도 일어날 것이다. 데드 캣 바운스인지 아니면 이미 바닥을 찍은 것인지 아무도 알 수 없지만, 대부분의 투자자들은 앞으로 더 큰 고통이 닥칠 것이라고 추측하고 있어 보인다.

지난 4주 동안에만 1억 6,500만 노동자 중 2,200만이 새롭게 실업수당을 청구했다. 노동 인구 중 13% 이상이 일자리를 잃었다는 뜻이며, 긱 경제(일자리에 계약직이나 프리랜서 등을 주로 채용하는 현상)에서 일하다가 일시 해고 또는 파트타임으로 전환한 사람들의 수를 고려할 때, 이 수치는 오히려 낮은 수준일 수도 있다.

경제적 고통은 빠르게 현실화되고 있으며, 당분간 멈추지 않을 전망이다.

주가의 발목을 잡게 될 또 하나 명백한 이유가 있다. 소수 업종을 제외하고 경제가 침체되고 있고, 소비 지출이 급감하고 있으며, 산업 생산이 감소할 것이 확실하고, 기업들은 투자를 중단할 것이며, 언제 정상으로 돌아갈지는 아무도 모르기 때문이다.

이러한 고통을 해소하기 위해, 실업 급여, 기업 구제, 정부가 가정에 직접 지급하는 보내는 수표, 중소기업 대출, 연준이 금융 시스템 전체에 살포하는 헬리콥터 머니가 늘어나고 있다.

현시점에서는 위험과 위험을 줄이려는 시도가 팽팽히 맞서기 마련이다.

분명, 여기서 알기 힘든 요소는 투자자들의 심리다. 투자자들은 연준과 정부가 거의 꺼져가는 경제를 부양하기 위해 충분한 노력을 기울이고 있다고 정말로 믿고 있을까?

답보다는 질문이 더 많지만, 현재 미국 주식시장의 구성을 살펴보고, 앞으로 주식시장이 더 상승하기 위해서는 어떤 일이 필요한지 알아보는 것이 유익할 수 있다.

러셀 3000 지수는 미국 주식시장을 대표한다. 일부 초소형주와 OTC 주식은 포함되어 있지 않지만, 미국 주식의 대부분으로 구성되어 있으며, 현재 2,800개 이상의 상장기업을 대표하고 있다.

주식시장 전체가 현재 수준을 기점으로 다시 급락하려면, 지수에서 가장 큰 주식들이 급락해야 한다. 러셀 3000의 현재 시가총액은 약 30.4조 달러다. 전체 2,882개 주식 중 상위 30개 주식의 시가총액 11.8조 달러를 차지한다.

즉, 이 30개 주식이 전체 주식시장의 약 39%를 차지하고 있다는 의미다. 주가 지수는 시가총액 가중 방식으로 구성되기 때문에, 가장 큰 기업들의 비중이 가장 크다는 의미이고, 주가 지수가 3월 하순 최저치 또는 그 이하로 하락하기 위해서는 이들 주식에 투매 현상이 일어나야 한다.

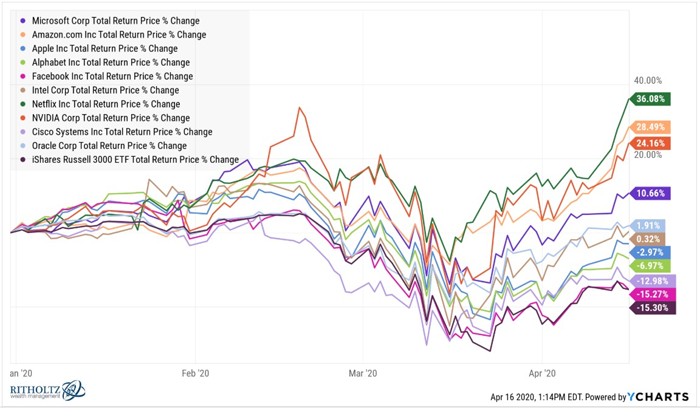

또한 이 30개 주식 내에서도, 올해 성과 면에서 실제 대부분을 담당했던 것은 10개 기술주였다. 다음 차트는 전체 시장 대비 마이크로소프트, 아마존, 구글, 애플, 페이스북, 인텔, 넷플릭스, 엔비디아, 시스코 및 오라클의 연간 수익률이다.

올해 이들 주식 각각은 시장보다 우수한 성과를 보이고 있다. 대형 기술주 중 대략 시장과 성과가 비슷한 곳은 페이스북이 유일하다. 그리고 10개 기술주 중 5개는 실제 올해 플러스(+) 수익률을 기록하고 있다.

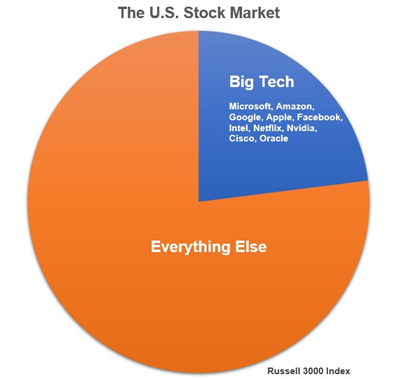

아래 차트에서 전체 주식시장 중 대형 기술주의 비중을 볼 수 있다.

이들 10개 주식이 미국 전체 주식시장에서 약 23%를 차지하고 있다.

이들 주식이 하락하지 않을 것이라고 말하는 것이 아니다. 이들 주식이 지금까지 가장 잘 버텨왔긴 했지만, 어느 시점 전체 주식시장이 하락세에 휩싸이면 추세에 동조할 가능성은 언제나 존재한다.

하지만 이들 기술주가 더 나은 위치에서 폭풍우를 견뎌낼 수 있는 능력이 있다면 어떨까? 바닥을 다시 시험하거나, 그보다 더 큰 하락이 있을 경우 나머지 시장만큼 하락하지 않는다면 어떻게 될까?

3월 23일 기준으로 러셀 3000 지수는 사상 최고치 대비 35% 하락했다. 이후 25% 정도 반등했으므로, 당시 그 수준으로 돌아가기 위해 여기서 거의 20% 하락해야 한다. 사상 최고치 대비 40% 하락하기 위해서는 여기서 거의 26% 하락해야 한다. 그리고 주가가 사상 최고치 대비 절반으로 하락하기 위해서는 여기서 40% 더 하락해야 한다.

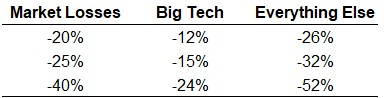

단지 사고 실험일 뿐이지만, 만일 이러한 다양한 시나리오 중 하나가 실현된다면 어떻게 될까? 만일 위와 같은 시나리오로 시장이 다시 급락하기 시작하지만, 대형 기술주들은 전체 손실의 60%만 경험한다면 나머지 주식시장은 얼마나 하락해야 할까?

이 60%는 완전히 근거가 없지만, 만일 주식시장이 이전 바닥 또는 그 이하로 하락하는 데도 이들 10대 기술주가 상대적으로 하락세를 잘 버텨낸다면, 나머지 주식들은 거의 폭락 수준을 겪어야 한다는 점을 보여주기 위한 것이다.

분명 불가능한 일은 아니지만, 나머지 주식을 이미 폭락을 경험했다는 것도 사실이다.

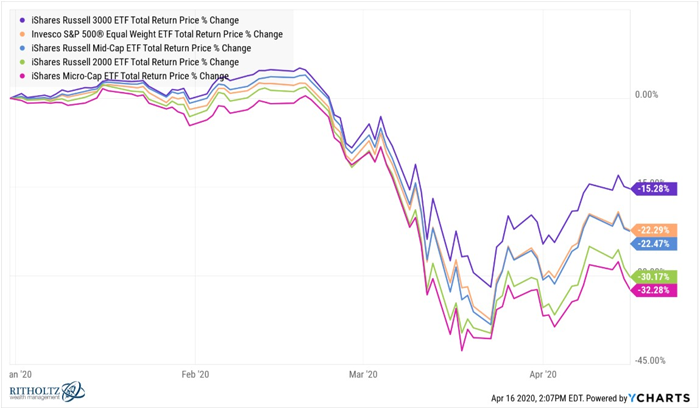

다음은 전체 시장(러셀 3000), 대형주 S&P 500(RSP), 중형주(IWR), 소형주(IWM) 및 초소형주(IWC)의 2020년 수익률이다.

연초부터 지금까지 러셀 3000은 15% 하락했고, S&P 500은 22%, 중형주는 22%, 소형주는 30%, 초소형주는 32% 하락했다. 3월 23일 저점까지는 각각 39%, 41%, 41% 및 43% 하락했다.

만일 위와 같은 시나리오처럼 다시 하락이 진행된다면, 이들 모두가 어깨를 걸고 같이 하락할 수 있을까?

물론이다. 지금까지 일어난 상황이 계속되지 못하리란 법은 없기 때문이다.

하지만 엄밀하게 주식시장이 움직이는 방식에 기초해 볼 때, 만일 미국 주식시장의 전망에 대해 지나치게 비관적인 사람이라면, 일부에서 예측하는 것처럼 전체 주식시장이 다시 붕괴되기 위해서는 대형 기술주들 역시 큰 타격을 받아야 한다는 사실을 알아야 한다.

그런 일이 일어날 수 없다는 말이 아니다. 지금 같은 경제 위기에 완전히 면역된 기업은 거의 없을 것이기 때문이다.

대형 기술주가 계속해서 시장을 주도해 떠받쳐 나갈 것이라고 생각하는 이들도 있고, 이들 주식도 소용돌이에 휩싸이는 것은 시간문제일 뿐이라고 생각하는 이들도 있다.

현시점에서는 어느 쪽이 되든 놀랍지 않지만, 이미 바닥을 찍었느냐 아니면 또 다른 급락이 기다리고 있느냐를 내기하기 전에 주식시장이 어떻게 구성되어 있는지 이해하는 것이 중요하다.

자료 출처: A Wealth of Common Sense, "What Could Cause Another Leg Down in the Stock Market?"