[자유 게시판] 가치 투자는 죽었을까?

Work4Block

Work4Block- 0

- 3,484

- 0

- 0

- 글주소

- 04-15

"가치 투자"란 내재 가치 이하에서 거래되는 주식을 매수하고, 주가가 제자리로 돌아와 전체 주식시장보다 높은 수익률을 올리기를 기다리는 행위다.

역사적으로 볼 때, 장기적으로 가치주가 성장주보다 우수한 성과를 올렸다. 하지만 최근 몇 년 동안은 그런 성과가 아직도 유효한지 의문을 갖는 투자자들이 점점 더 많아지고 있다.

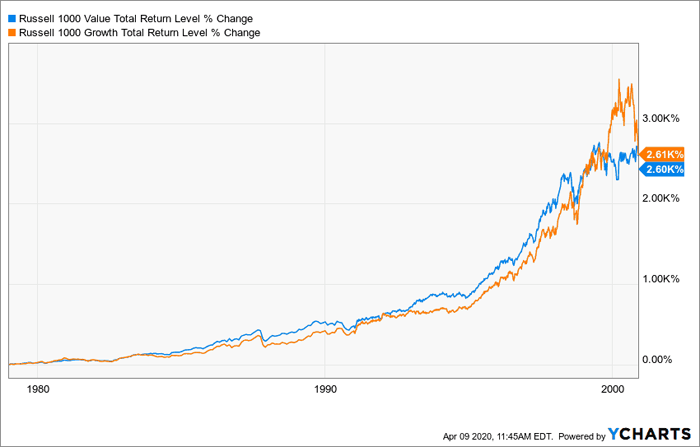

만일 가치 투자가 죽었다면, 그 사망 시점은 2020년 3월 18일이라고 할 수 있다. 지난 40년 동안 누적으로, 가치주를 대표하는 러셀 1000 가치주 지수(배당금 포함. 파란색 선)가 성장주를 대표하는 러셀 1000 성장주 지수(배당금 포함. 오렌지색 선)보다 우수한 성과를 보였지만, 그날부터 저조한 성과로 돌아섰기 때문이다.

이처럼 장기간 동안 성장주보다 가치주가 누적으로 우수한 성과를 올린 마지막은 닷컴 거품이 터지기 직전인 2000년 11월이었다.

그 이후 대부분의 기간 동안 가치주가 앞서긴 했지만, 2020년 4월 초까지 사실상 가치주와 성장주가 비슷한 수익률을 기록했다.

그렇다면 앞으로는 가치주가 성장주를 다시 앞지를 수 없다는 뜻일까? 물론 아니다. 가치 팩터(value factor)의 향후 성과를 예측할 수 있는 사람은 아무도 없다.

하지만 가치 투자자라면(즉, 주식 포트폴리오에서 가치주의 비중이 상당히 높다면), 앞길이 순탄하지 않을 지도 모른다.

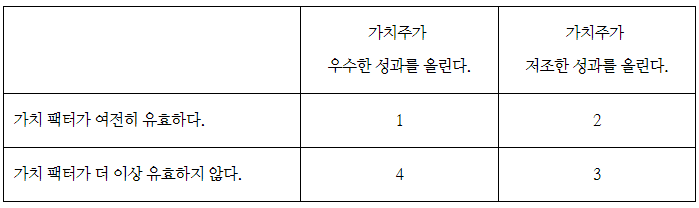

현재 가치 투자의 미래는 4가지 시나리오가 가능하다.

◾ 시나리오 1: 가치 팩터가 여전히 유효하며, 향후 몇 년 동안 가치주가 성장주보다 우수한 성과를 올린다.

◾ 시나리오 2: 가치 팩터가 여전히 유효하긴 하지만, 향후 몇 년간 가치주가 성장주 보다 저조한 성과를 지속한다. 하지만 가치주가 성장주보다 저조한 성과를 지속한다는 말은 곧 가치 팩터가 유효하지 않거나 거의 존재감을 보이지 않는다는 의미이기 때문에, 이 시나리오는 불가능하다.

◾ 시나리오 3: 가치 팩터가 더 이상 유효하지 않으며, 향후 몇 년 동안 가치주가 성장주 보다 저조한 성과를 지속한다. 유감스럽게도, 이 시나리오라면 가치 투자의 관 뚜껑을 닫는 마지막 못이 될 것이다.

◾ 시나리오 4: 가치 팩터가 더 이상 유효하지 않지만, 향후 몇 년 동안 가치주가 성장주보다 우수한 성과를 올린다. 이 시나리오는 뜻밖의 행운의 결과라고 할 수 있다.

이 네 가지 시나리오를 아래 표로 간단한 나타낼 수 있다.

이제 각 시나리오가 무엇을 나타내는지를 살펴보자.

◾ 시나리오 1은 가치 팩터의 생존이다. 오랫동안 기다려온 가치주의 가뭄을 끝내줄 단비다.

◾ 시나리오 2는 위에서 언급한 이유로 적용할 수 없다(N/A).

◾ 시나리오 3은 가치 팩터의 사망 확인이다. 이 팩터가 역사적으로 존재했을지 모르지만, 이제 더 이상은 주장할 수 없게 되었다.

◾ 시나리오 4는 헛된 희망이다. 가치주가 성장주보다 우수한 성과를 올리는 것은 완전히 운에 따른 것이다. 논쟁의 여지가 있겠지만, 이 시나리오는 가치 투자자에게 최악의 상황이다. 왜냐하면 죽은 아들 불알 만지는 격이기 때문이다.

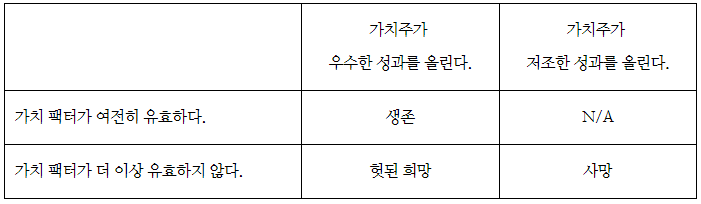

이를 표로 나타내면 다음과 같은 결과가 나온다.

유감스럽게 이 표의 문제는 오로지 가치주의 성과(상단축)만 관찰할 수 있고, 이어서 가치 프리미엄의 존재(왼쪽 축)에 대한 믿음을 공식화한 것뿐이라는 것이다.

때문에 가까운 미래에 가치주가 성장주보다 우수한 성과를 올린다고 해도, 가치 투자자들은 편안하게 투자할 수 없을 것이다.

만일 가치주가 우수한 성과를 올린다고 해도, 가치 투자자들은 N'생존' 시나리오 때문인지, 아니면 몇 년 동안의 N'헛된 희망' 때문인지, 아니면 다른 이유 때문인지 알 수 없다는 말이다.

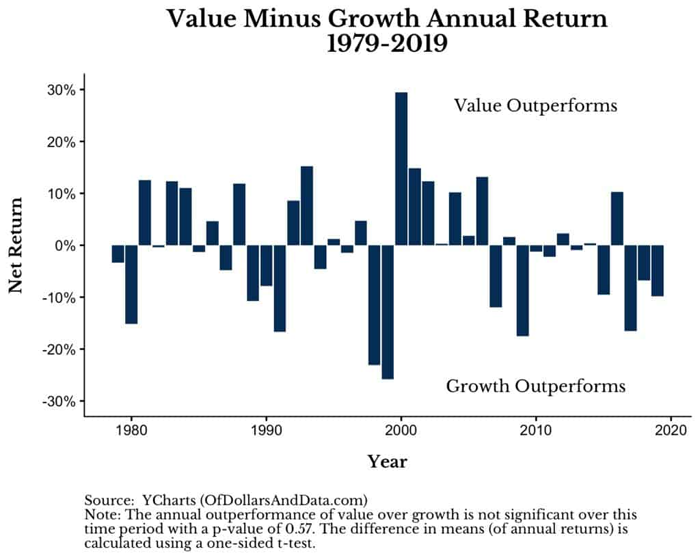

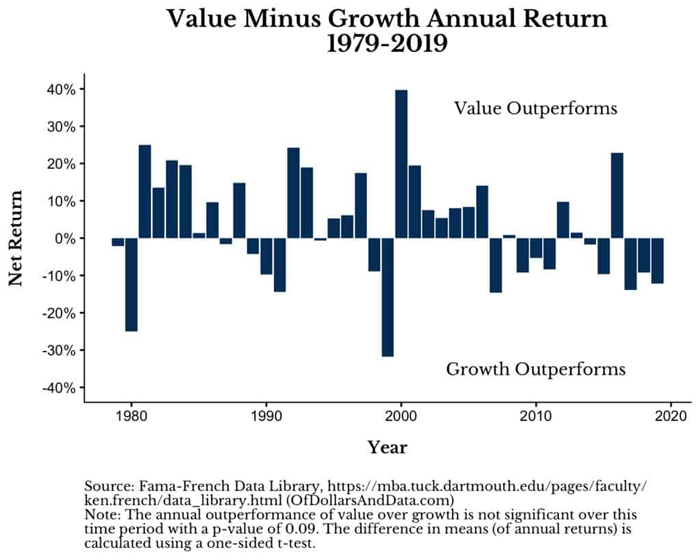

예를 들어, 1979년 이후 연간 가치주의 수익률에서 성장주의 수익률을 뺀 수치를 살펴보자(러셀 1000 가치주 지수의 수익률 - 러셀 1000 성장주 지수 수익률).

이 차트를 보면, 가치주와 성장주는 시간이 지남에 따라 거의 동일한 성과를 거두었으며, 연평균 수익률 차이는 통계적으로 0%(p-값 = 0.57)와 다르지 않다.

하지만 가치에 대한 학계의 정의(파마-프렌치의 "HML")를 사용하면, 가치주가 성장주 보다 우수한 성과를 보이지만, 1979-2019년 동안 연간 수익률의 차이는 여전히 통계적으로 유의미하지 않다.

통계적으로 유의미한 결과를 얻기 위해서는 1975년 이전으로 거슬러 올라가 HML의 연간 수익률을 비교해야 한다.

이 분석은 가치 투자자와 가치 투자 전략을 파는 이들의 앞길이 험난할 것이라는 사실을 보여준다. 왜냐하면 지난 40년 동안 가치 투자가 우수한 성과를 올린 이유가 모호하기 때문이다.

문제는 2020년 가치주가 성장주 보다 상당히 우수한 성과를 올리더라도, 아직은 축하할 일이 아니라는 점이다. 빈 샴페인 잔을 들고 건배를 하는 셈이 될지도 모르기 때문이다.

따라서 가치 투자가 부활했다고 말하기 위해서는 지속적으로 우수한 성과가 필요하다.

그리고 명확히 하자면, 가치에 대한 다양한 많은 다른 정의가 있고, HML 가치 팩터도 시기 선택의 문제가 있다. 변경된 회계기준으로 인해 가치주로 분류하는 데도 영향이 있다.

이 문제는 이 글에서 설명한 것보다 훨씬 복잡하고 미묘하다.

어쨌든 이 글처럼 가치 투자자가 된다는 것이 점점 더 어려워지고 있다는 글은 처음이 아니며, 앞으로 계속 나올 것이다.

뱅가드의 설립자 존 보글은 2002년 모닝스타 투자 포럼 강연에서 이렇게 말했다.

본질적으로 가치 투자 전략이 성장 투자 전략보다 뛰어나다는 사실을 인정하지 않는 이들이 있다면 바로 저를 보내 주십시오.

같은 강연에서 보글은 학계에서 최초로 팩터 투자를 주창한 유진 파마의 말을 이야기한다. 가치 팩터에 의문을 제기하는 투자자들에 대해 어떻게 생각하느냐는 질문을 받은 파마는 이렇게 답했다.

무엇이든 너무 멀리서 바라보면 안 보이기 마련입니다.

가치주의 가치

그렇다면 앞으로 닥칠 어려움에도 불구하고, 가치주에 투자할 가치가 있을까? 있다. 왜냐하면 우수한 성과를 올리지 못한다고 해서 전혀 성과를 올리지 못한다는 뜻은 아니기 때문이다.

즉, 가치주가 향후 10년 동안 성장주보다 저조한 성과를 올리더라도 수익을 올릴 수 있다는 의미다. 가치 팩터는 괜찮은 수익을 올릴 것으로 본다.

가치 팩터가 여전히 유효하다면, 시장보다 좋은 성과를 올릴 것이다. 더 이상 유효하지 않게 되더라도, 장기적으로 시장과 비슷한 성과를 올릴 것이다.

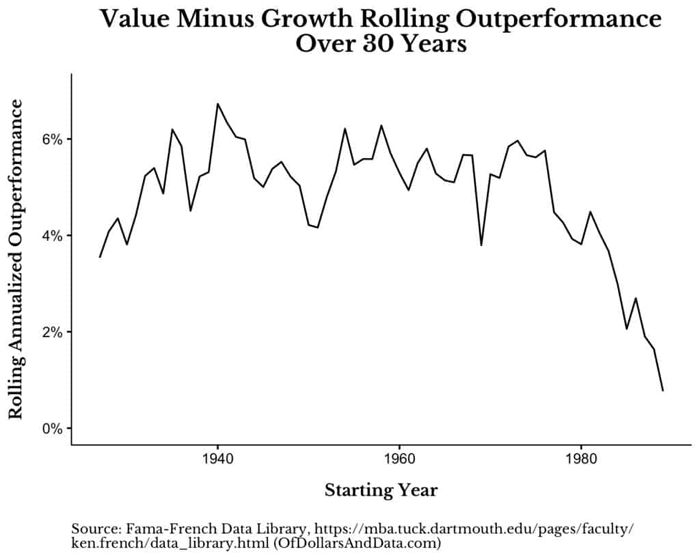

1927년 이후 HML의 성과에 대한 30년 이동 평균을 살펴보면, 가장 최근의 저조한 성과를 보이고 있긴 하지만, 연간 기준에서 가치주가 성장주보다 우수한 성과를 올려왔기 때문이다.

물론 미래는 과거와 같으리라는 보장은 없지만, 많이 다르지는 않을 것이라는 데 걸고 싶다.

자료 출처: Of Dollar and Data, "Death of a Value Investor"