[자유 게시판] 금융 시장을 여행하는 히치하이커를 위한 안내서 - 20가지 중요한 통계

Work4Block

Work4Block- 0

- 2,550

- 0

- 0

- 글주소

- 04-02

뱅크 오브 아메리카의 마이클 하트넷의 “금융 시장을 여행하는 히치하이커를 위한 안내서(Hitchhiker’s Guide to the Investment Universe)”에서 뽑은 주목할 만한 20가지 놀라운 사실.

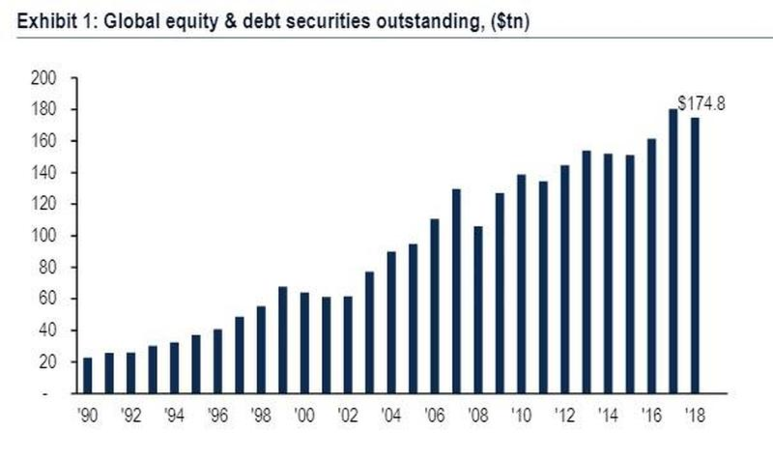

1. 175조 달러: 세계 금융 자산의 현재 가치. 세계 GDP의 2배 규모

월스트리트는 여전히 “대마불사”: 현재 세계에 발행되어 있는 주식 및 채권의 총 가치는 1990년 23조 달러에서 8배 증가한 175조 달러에 달하고 있다.

세계 자산 가치는 경제의 2배 규모다. 2018년 세계 자산 가치는 180조 달러에서 175조 달러로 줄어들었다.

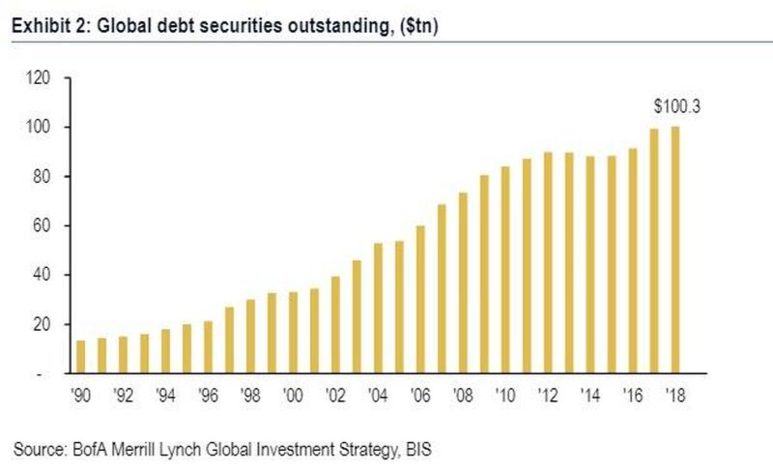

세계 채권 시장 규모는 1990년 13조 달러에서 현재 100조 달러로 커졌다. 채권 시장이 세계 금융 자산의 57%를 차지하고 있다.

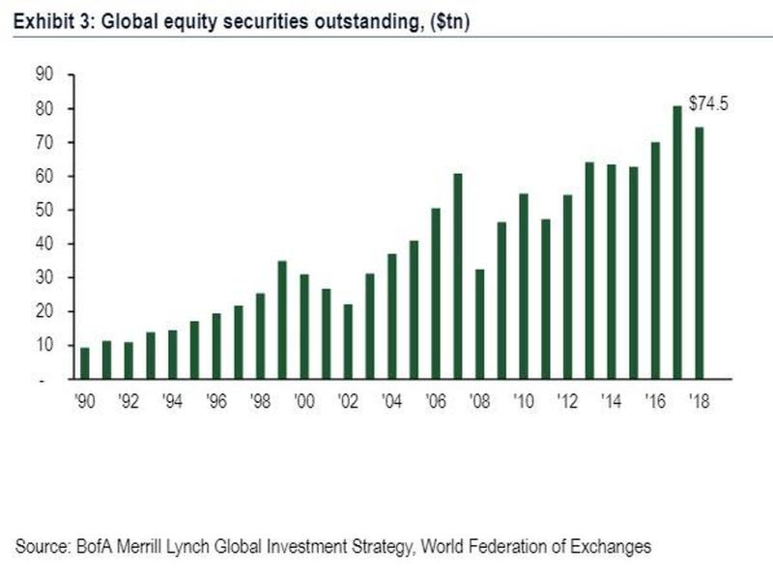

마찬가지로 세계 주식 시장 규모는 1990년 9조 달러에서 현재 75조 달러로 커졌다. 세계 주식 시장은 2009년 3월 금융 위기 이후 저점 대비 세 배 성장했다.

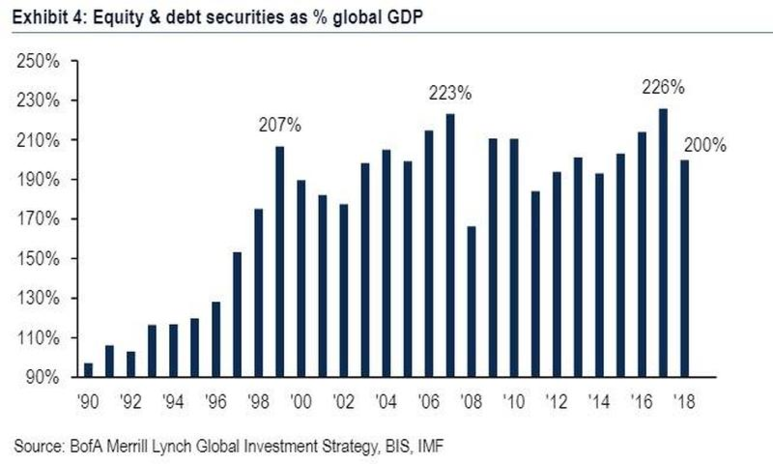

현재 세계 금융 자산은 GDP의 200% 수준이다. 1990년에는 97% 수준이었다. 가장 최근 최고 수준은 2017년 세계 GDP의 226%였으며, 2007년 수준보다 약간 더 높았다.

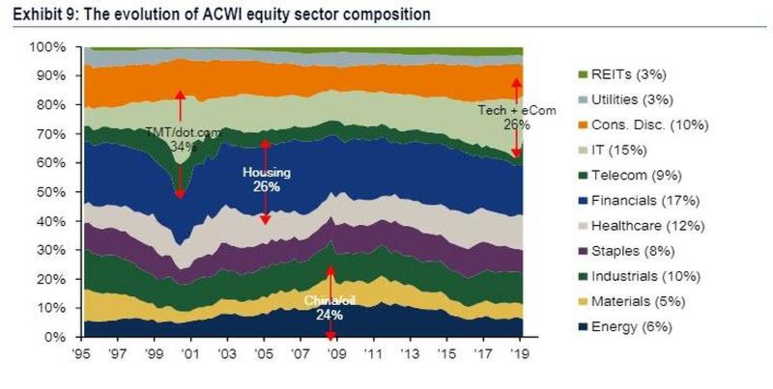

2. 26%: 미국 주식 시장 시가총액 중 기술 & 전자상거래 부문의 비중

지난 10년은 25년 내 두 번째로 큰 기술주 강세장이었다. 2018년 기술 & 전자상거래 부문은 전체 시가총액 중 26%를 차지했다(현재는 21%). 2000년 닷컴 거품 상황에서는 34%이었고, 2006년 주택 시장 거품 상황에서는 금융 부문의 비중이 26%였고, 2008년 중국/원유 거품 상황에서는 에너지 & 소재 부문이 24%를 차지했었다.

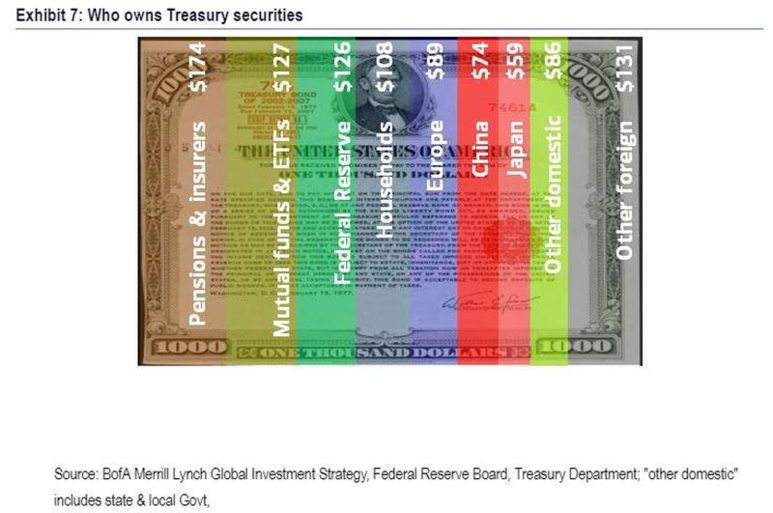

3. 7%: 미국 국채 중 중국의 보유 비중. 단일 국가로 최대.

세계 2위 경제대국인 중국은 단일 국가로 미국 국채를 가장 많이 보유하고 있다. 연기금 & 보험 회사(17.4%), 뮤추얼 펀드 & ETF(12.7 %) 및 연방 준비은행(12.6%) 순으로 미국 국채 보유 비중이 높다.

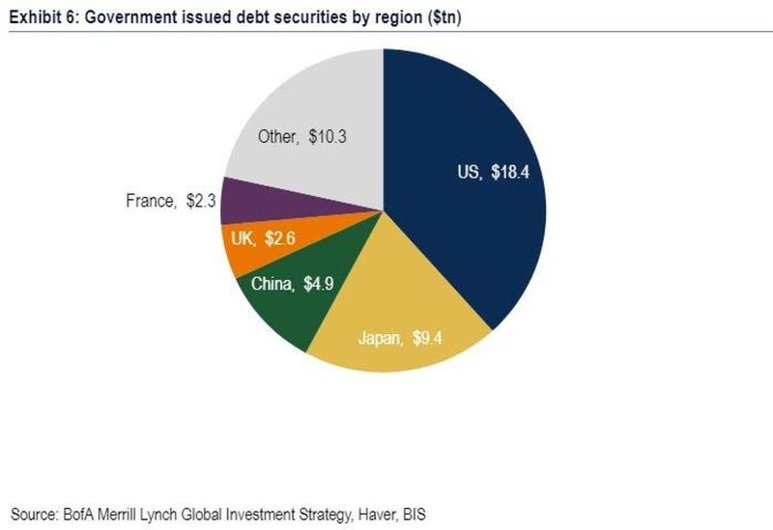

미국 국채 시장이 현재 세계에서 가장 큰 국채 시장으로 18.4조 달러 상당의 국채가 발행되어 있다. 미국 정부 부채 10달러 중 거의 4달러가 미국 재무무가 발행한 것이다. 미국 다음으로 큰 국채 시장은 일본, 중국, 영국 및 프랑스다.

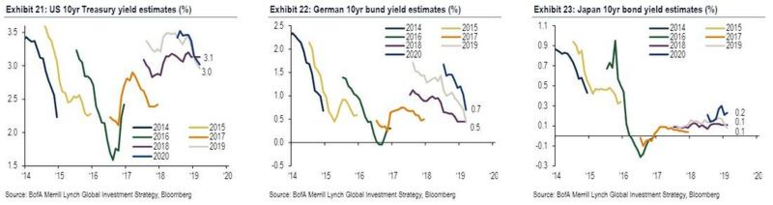

4. 0.2%: 일본 10년 만기 국채의 2020년 말 예상 금리

2014년 이후 매년 연말 일본 10년 만기 국채의 예상 금리는 3% 이상에서 계속해서 하락해 왔다. 독일의 경우, 지난 6년 동안 10년 만기 국채의 예상 금리는 평균 100bp 씩 하락했다. 일본 10년 만기 국채의 2020년 말 금리는 0.2%에 불과할 것으로 예상된다. 세계 10년 만기 국채 금리의 “일본화”는 계속될 전망이다.

**5. 인플레이션 기대치가 계속해서 미달되는 이유는 과도한 부채(Debt), 은행 디레버리징(Deleveraging), 기술 혼란(Disruption) 및 고령화되고 있는 인구통계(Demographics) 이 4D때문이다. **

통화주의로는 세계 최대 경제대국에서 임금과 소득을 부양할 수 없다는 유권자들의 반발을 불러일으키고 있다.

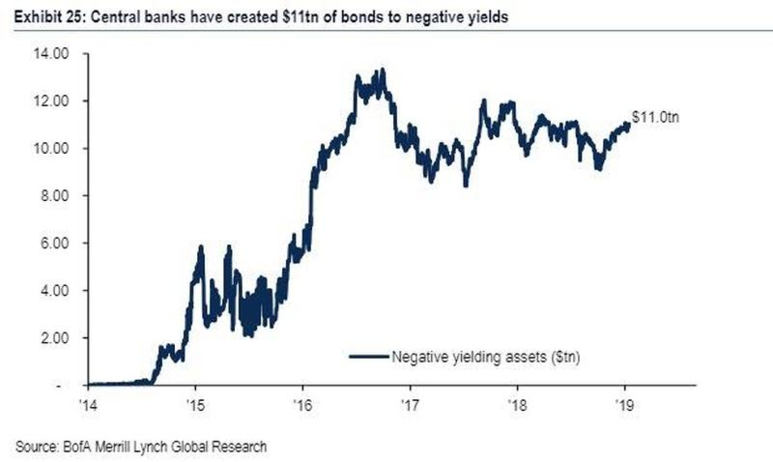

6. 전 세계적으로 금리가 마이너스(-) 영역에 있는 국채 규모는 11조 달러 상당이다.

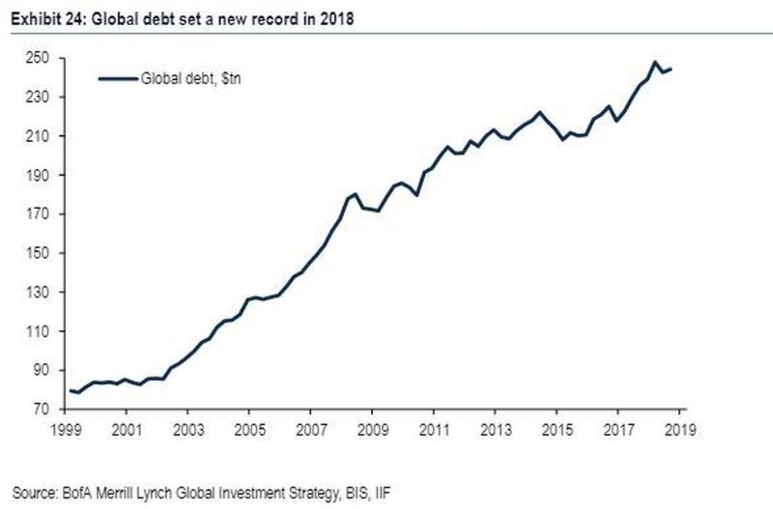

지난 10년 동안 경제 성장과 인플레이션이 기대에 미치지 못한 이유 중 하나는 부채의 과도한 증가에 있다. 이는 경제 활동으로 이어지지 못할뿐더러, 소비자와 기업들이 저축을 늘리고 소비를 억제하게 만들었다. 2018년 3분기 기준 세계 부채는 244.2조 달러 규모로, 세계 GDP의 318%에 상당한다.

이렇게 부채 규모는 사상 최고치를 기록하고 있지만, 금리는 최저치에 가깝다. 그 이유는 중앙은행의 국채 시장에 전례없는 개입하고 있기 때문이다. 이로 인해 현재 전 세계적으로 금리가 마이너스(-) 영역에 있는 국채 규모는 11조 달러에 이른다.

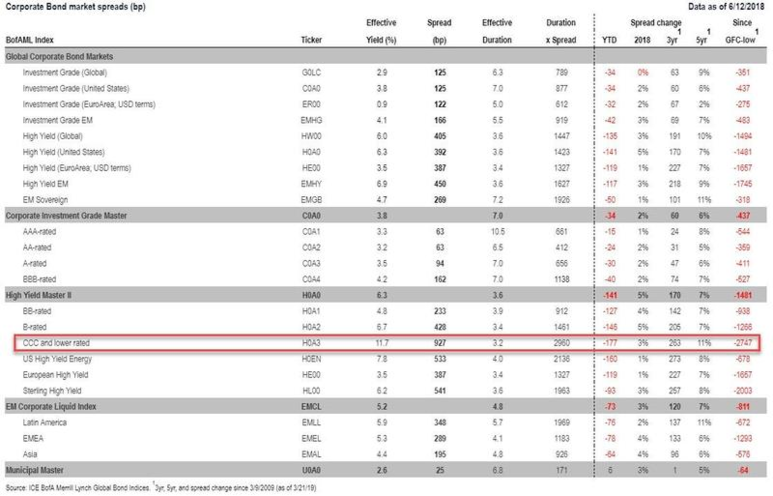

7. 2,747bp: 2009년 이후 미국 CCC등급 하이일드 채권 스프레드가 비약적으로 하락한 수치

8. 2018: 2000년 이후 처음으로 현금의 수익률이 채권과 주식을 앞선 해

이 표는 2000년 이후의 자산별 총 수익률을 달러 기준으로 나타낸 것이다. 2009년 양적완화 시작 이후 연평균 수익률로 볼 때, 미국 주식은 15%, 세계 하이일드 채권은 12%, 미국 국채는 2%, 현금은 0%, 상품은 -1%였다. 2018년은 2000년 이후 처음으로 현금의 수익률이 채권과 주식을 앞선 해였다.

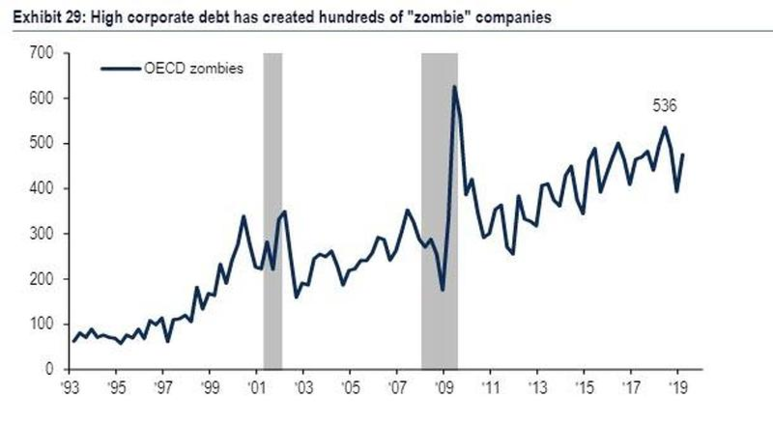

9. 536: 전 세계의 좀비 회사 수. 전체의 13%

저금리 상황에서 평가 등급이 낮은 회사들도 채권을 발행할 수 있었기 때문에 “좀비” 회사들이 양산되는 계기가 되었다. 이들 좀비 회사들은 현재의 역사적인 저금리 상황이 아니었으면 벌써 망했을 것이다. 2018년, 수익(EBIT)이 이자를 내지 못할 수준의 회사로 정의되는 좀비 회사들의 숫자는 총 536곳이지만, 금융 위기 당시(626곳) 만큼 많지는 않다.

**10. 5.5조 달러: 미국 기술 부문의 시가총액. 신흥 시장의 전체의 시가총액 보다 많다. **

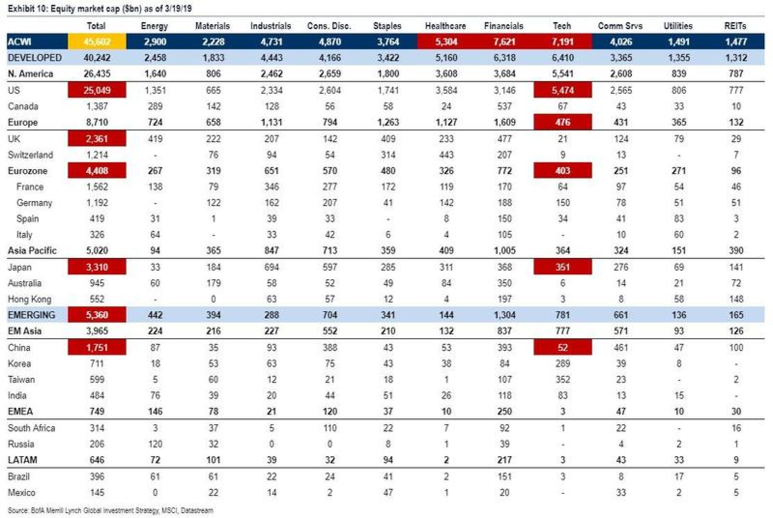

2차 기술 거품이라고 부를 만 하다. 현재 미국 기술 부문의 시가총액은 5.5조 달러로, 신흥 시장 전체(5.4조 달러)과 유로존 주식 시장(4.4조 달러) 보다 크다. 전 세계 기술 부문을 합하면 규모가 3배 더 커진다.

세계 2위 주식 시장인 일본은 미국(25.0조 달러)에 비해 8배 적은 3.3조 달러 규모다. 미국 금융 부문(7.6조 달러)이 여전히 세계 최대 단일 부문이지만, 전 세계적으로 금융 부문의 비중은 16.7%이며, 2007년 1월의 26.1%를 훨씬 밑돌고 있다.

시가총액 기준으로 세계 상위 7대 기업 중 미국 기술 기업이 5자리를 차지하고 있으며, 세계 10대 기업 중 7곳이 기술 기업이다. 20세기 기업들 중 21세기에도 10위 권에 드는 기업은 마이크로소프트가 유일하다.

11. 1/3: 캐나다, 스페인, 이탈리아, 호주 및 브라질 주식 시장의 금융 부문 의존도

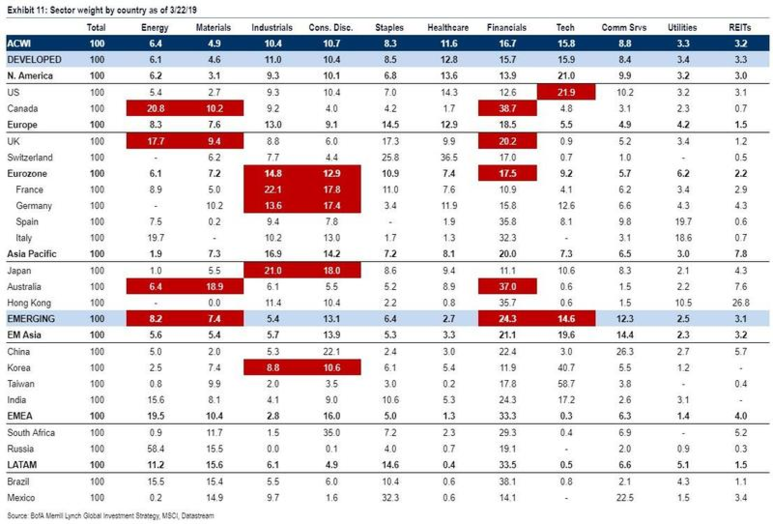

현재 신흥 시장에서 기술 부문(14%)이 상당한 역할을 하고 있지만, 신흥 시장을 주도하고 있는 부문은 금융 부문(24%)이다. 이는 EM 주식 시장의 36%가 에너지 및 자원 부문이었던 2008년과 크게 대조되는 모습이다. 결과적으로, 신흥 시장의 성장 촉매제가 상품 가격에서 금리로 이동했다. 유로존 주식 시장은 주기성이 매우 뚜렷하고, 금융 부문에 대한 의존도가 높다. 특히 이탈리아(32%)와 스페인(36%)이 더 그렇다. 유로존의 다음 강세장은 현재의 마이너스(-) 금리 시대가 끝나야만 가능할 것으로 보인다.

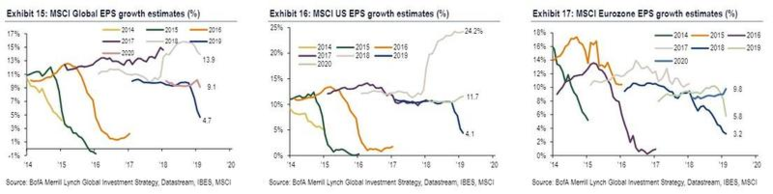

12. 4%: 2019년 세계 EPS 성장률 전망. 2018년 대비 24% 하락한 수치.

2019년 7월이 되면 미국의 상승 경기 사이클은 역사상 최장 기간이 될 전망이다. 하지만 미국, 유로존 및 중국의 경제 성장률은 기대를 뛰어넘는 데 애를 먹고 있다. 경제 성장이 속도를 내지 못하기 때문에, 전 세계 기업들의 수익 역시 기대치에 못미치고 있으며, 유럽의 가장 두드러진다. 수년 동안 EPS에 크게 상승해 온데는 2018년 미국의 감세 조치 같은 일회성 정책 개입의 결과물이었다.

13. 3498: S&P 500 강세장을 이어온 일수.

현재 미국 주식 시장은 사상 최고치 대비 -3% 수준에 있는 반면, 일본은 고점 대비 27%, 유로존은 33%, 중국은 40%, 스페인은 52%, 이탈리아는 62% 하락해 있다.

14. 68% : 유로존 은행들의 주가가 전 고점을 탈환하는 데 필요한 주가 상승률.

유로존 은행들은 고점 대비 67%, 한국의 산업재 부문은 75%, 이탈리아 금융 부문은 82%, 남아공 소재 부문은 81% 하락해 있다.

15. 67%: 세계 주식 시장 중 고점 대비 20% 이상 하락해 있는 비율

강세장에 10년 이어지고 있지만, 고점 대비 5% 이내에 있는 주식 시장은 9%에 불과하고, 24%가 고점 대비 20% 내지 67% 하락해 있는, 즉 20% 이상 하락해 있는 수준이다.

16. 17bps: 세계에서 가장 “안전한” 기업의 CDS. 네슬레

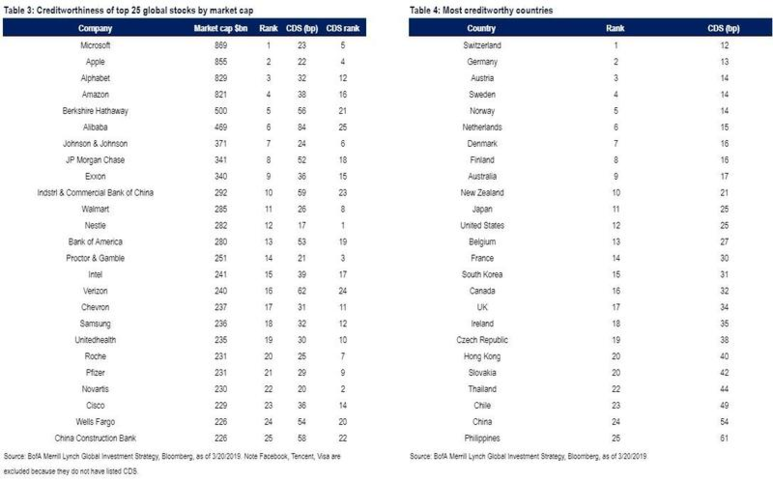

이 표는 시가총액과 CDS(credit default swap) 스프레드 기준 세계 상위 25개 기업과 국가를 보여준다. 초대형 시가총액 기업들 중, 네슬레가 금융 시장에서 가장 믿을 수 있는 기업 1위(CDS = 17bp)이며, 알리바바가 25위다(CDS = 84bp). 2018년 5월 스위스(12bp)가 독일(13bp)을 제쳤고, 가장 신용도가 낮은 국가는 베네수엘라다(7760bp, 최고치는 2017년 11월의 15559bp). 미국 & 유럽에서 가장 신용도가 높은 부문은 헬스케어 부문이고, 가장 낮은 부문은 유럽 재량 소비재 하이일드, 미국 필수 소비재 하이일드다.

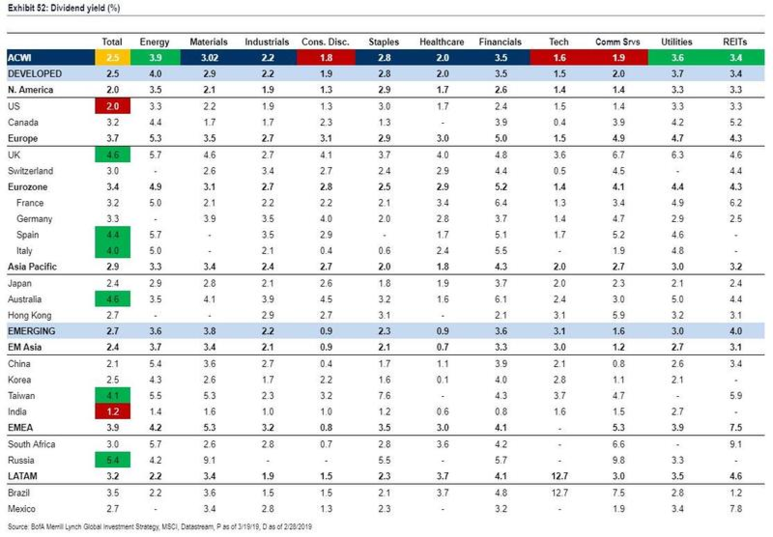

17. 2.5%: 세계 주식 시장의 배당 수익률. 역사적 평균인 2.9%보다 아래다.

이 표는 세계 주식 시장의 배당 수익률을 보여준다. 배당 수익률이 3.5% 이상(주가가 싼)인 시장은 러시아, 호주, 영국, 스페인, 이탈리아, 타이완, 에너지, 유틸리티, REIT 부문이다. 배당 수익률이 2% 이하(주가가 비싼)인 시장은 인도, 미국, 기술, 재량 소비재, 정보통신이다.

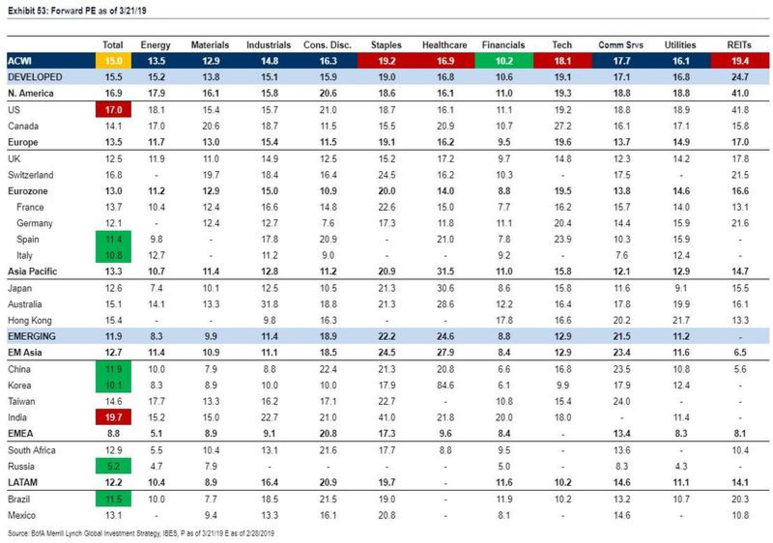

18. 15: 세계 주식 시장의 PER 배수. 평균인 15.7배 보다 밑임

이 표는 12개월 추정 순이익 기준 PER 배수를 보여준다. 현재 세계 주식 시장은 15.0배로 거래되고 있다. PER 배수가 17배 이상으로 비싼 시장은 인도, 미국, REIT, 필수 소비재, 기술, 헬스케어다. PER 배수가 12배 이하로 싼 시장은 러싱아, 대한민국, 이탈리아, 브라질, 스페인, 중국 및 금융이다.

19. 100: 상품 가격 대비 회사채 가격 수치, 100년 내 고점에 근접해 있다.

이 차트는 지난 10년 동안 미국 회사채 vs. 상품의 수익률을 보여준다. 2017년 6월 미국 회사채 시장이 상품 대비 사상 최고치를 기록하면서, 1933년 대공황 시절 전 고점을 넘어섰다. 그 이후 여전히 그 부근에 머물러 있다.

20. 2002: 상품이 자산군 중 최고의 수익률을 기록했던 마지막 해(2019년 지금까지도 최고의 수익률을 기록 중이다).

자료 출처: Zerohedge, ""Hitchhiker's Guide To The Investment Universe": 20 Stunning Market Statistics"